Dans la continuité de 2016, plusieurs éléments encourageants viennent confirmer pour 2017 une véritable tendance positive pour le marché du Transport Routier de Marchandises (TRM) et du Véhicule Industriel (VI). Cette tendance semble d’autant plus encourageante que des éléments qualitatifs positifs apparaissent également. Les technologies de connectivité à distance continuent de monter en puissance et entraînent une montée en gamme dans la gestion des flux de transport et dans les services rendus, le tout tourné vers l’efficacité et la productivité des parcs roulants. Si les volumes restent aujourd’hui moins importants qu’avant la crise, ces éléments d’optimisation annoncent un changement de tendance dans le marché VI et dans le transport, et laissent à penser qu’une croissance vertueuse est en marche.

Transport routier de marchandises : une embellie malgré des problématiques structurelles

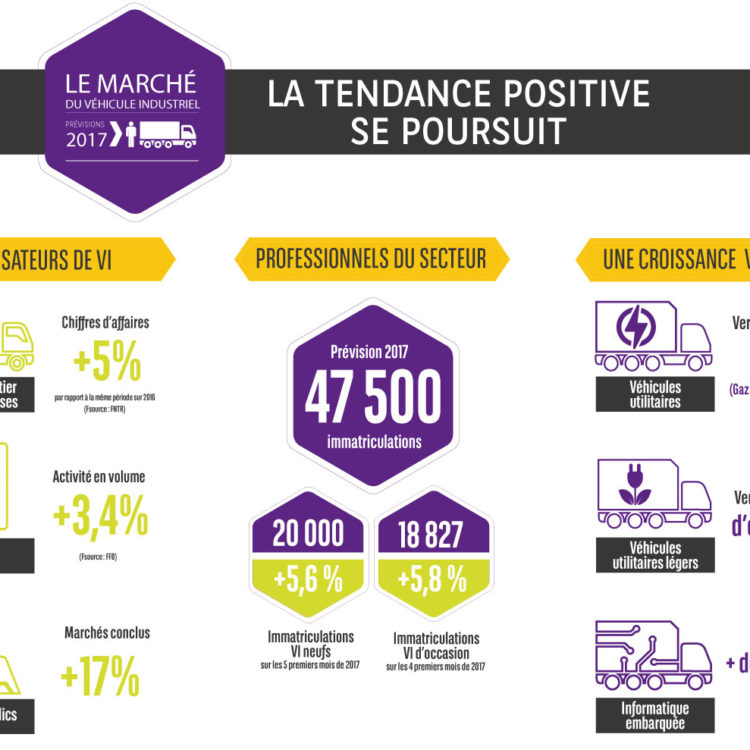

Les volumes du Transport de Marchandises en France ont enfin progressé de 1,2 % sur l’année 2016 par rapport à 2015. La FNTR (Fédération Nationale du Transport Routier) a publié son rapport sur l’activité du 1er trimestre 2017 et les signes sont plus qu’encourageants, à l’image du CA en hausse de 5% par rapport à la même période sur 2016.

On constate dans les statistiques de l’Observatoire Prospectif des métiers et qualifications du Transport et de la Logistique (OPTL) que les effectifs du TRM ont retrouvé en 2015 leur niveau de 2008. Un point d’attention cependant : le renouvellement de la pyramide des âges est en train de glisser et s’ajoute à une difficulté actuelle de recrutement. Ce point devrait constituer donc une des préoccupations majeures des années à venir.

La Commission européenne a livré ses propositions de révision du « Paquet Routier » (ensemble de règles européennes), à la recherche d’un délicat équilibre entre une plus grande libéralisation et la nécessité d’assurer la protection sociale des conducteurs. La dernière enquête exhaustive du CNR (Comité National Routier) sur le transport routier Européen (2015) révèle une tendance structurelle expliquant ce débat. En effet, dans un contexte global de croissance du Transport Routier au sein de l’Europe les pavillons des nouveaux Etats membres se développent quatre fois plus vite que les pavillons de l’UE à 15.

Bâtiment et travaux publics (BTP) : un retournement de tendance tant attendu à portée de main

Le rebond de l’activité dans le bâtiment semble se concrétiser dans un secteur qui l’attend depuis 2008. Dans le sillage de l’année 2016, la Fédération française du bâtiment (FFB) a confirmé s’attendre à une accélération de l’activité en volume avec une hausse attendue de 3,4%. Quelques bémols à ce constat positif : la reprise repose avant tout sur le neuf.

Concernant les Travaux Publics, l’activité est pour l’instant stable par rapport à l’année 2016 à la même période mais la progression des marchés conclus (17% sur 4 mois), notamment grâce à l’attribution des projets du Grand Paris, est porteur d’espoir. Ce constat cache néanmoins des disparités selon les métiers et au global la reprise tarde à se dessiner avec de fortes disparités par spécialités et par régions.

Les données provisoires sur le mois d’avril suggèrent que la dynamique de croissance des volumes de matériaux de construction est maintenant bien enclenchée. Les voyants sont ainsi au vert dans tous les secteurs d’activité, du bâtiment neuf aux travaux publics, en passant par la rénovation.

La consolidation du secteur se confirme avec une tendance à la hausse

Nous assistons à la confirmation d’une montée en puissance de l’Europe de l’Est qui porte le marché du VI. Le marché européen se stabilise globalement à haut niveau. La France, elle, continue sa progression de 2,5% après une bonne année 2016 en progression de 12,6%. Globalement, pour les porteurs et les tracteurs, l’ensemble des immatriculations progresse de 5,6% et affiche plus de 20 000 immatriculations sur 5 mois, le meilleur résultat depuis 2008.

Le marché de la carrosserie poursuit une trajectoire positive depuis plus de deux ans qui se caractérise par une évolution favorable de tous les segments et métiers. Le secteur se porte définitivement mieux avec une progression de 14% à fin avril sur le marché des porteurs soit 9 543 unités. Il s’agit, là encore, du meilleur démarrage depuis 2008, Le marché est porté par la reprise du BTP ainsi que par un renouvellement plus global du parc qui avait vieilli, faute d’activité et de visibilité à terme.

Notre focus sur le VUL (Véhicule Utilitaire Léger) montre qu’il s’agit d’un marché qui monte en puissance en termes opérationnels et économiques. Les chiffres montrent que le marché du VUL est de plus en plus proche de celui du véhicule industriel notamment sur le segment du 3,5 t, ce qui en fait un véritable complément du marché du VI. Les constructeurs s’intéressent de plus en plus fortement à ce marché en pleine expansion. Par ailleurs, il est à noter que les VUL constituent un potentiel de développement pour les véhicules électriques : 1,3% des VUL nouvellement immatriculés étaient électriques en 2016 (et 199 au GNV).

Le marché du GNV (Gaz Naturel Véhicule) connait, lui aussi, un véritable essor. Après avoir connu un ralentissement fin 2016, il affiche une réelle dynamique sous l’impulsion d’intervenants nationaux, notamment du secteur de la grande distribution et du TRM. L’augmentation des ventes concomitantes à la création de stations ainsi que les évolutions réglementaires créent aujourd’hui un cadre positif pour la création d’un marché du GNV représentatif. Ainsi, à ce stade la motorisation gaz se présente comme une alternative fiable, par le peu de modifications techniques qu’elle engendre, à la construction comme à l’après-vente, tout en proposant un réseau de distribution facile à mettre en place. Ce marché fera l’objet de la publication d’un livre blanc lors du prochain salon Solutrans sous l’égide de la FFC et de l’AFGNV.

Le marché de la distribution jouit d’un contexte globalement favorable pourtant marqué par une concurrence qui reste forte et se traduit par une pression sur les prix. Les experts de l’OVI constatent, pour la moitié d’entre eux, des mouvements de concentration au niveau des entreprises de distribution VI. La montée en puissance des contrats packagés location et entretien se confirme.

Concernant le marché du véhicule d’occasion, les délais de revente des tracteurs routiers s’accompagnent d’une baisse significative des prix. Le marché du VO (Véhicule d’occasion) représente clairement un point sensible déjà souligné fin 2016 par les experts. Les niveaux des stocks de véhicules d’occasion sont, au final, assez disparates et on constate un délai de 83 jours pour l’écoulement des tracteurs (60 jours lors de notre dernière synthèse).

Pour l’ensemble de l’année 2017, les perspectives pour les prix des VO sont plutôt maussades avec un repli global estimé de de 4%.

Quelles perspectives pour la fin de l’année 2017 ?

La tendance positive constatée en 2016 se poursuit pour la seconde année consécutive. Pour la première fois depuis 2008 on est en droit de se demander si l’on peut y voir la sortie de la crise de 2008, presque 10 ans après. Il est légitime d’envisager que nous serions au début d’un nouveau cycle qui s’ouvrirait sur un métier plus riche marqué par deux tendances majeures : l’évolution de la technologie dans le quotidien des usagers du secteur du VI et de l’usage grandissant des nouvelles technologies, GNV en tête. Le marché du VI s’engage vers un niveau satisfaisant, proche des niveaux de 2016, mais basé sur un mix en évolution. Le niveau d’immatriculation des tracteurs (avec un niveau estimé de 25 000 unités affiche une baisse modérée, tandis que les immatriculations des porteurs (22 500 unités) porteraient le marché global vers 47 500 véhicules.